【無料相談受付中】24時間365日対応

【雛形あり】現金手渡しの贈与契約書の書き方とは?作成時の注意点やリスクを弁護士が解説

「現金手渡しの贈与でも贈与契約書は作るべき?」

「贈与契約書は自分で作成しても良いのだろうか」

現金手渡しの贈与を検討しており、贈与契約書をどのように作成すべきか悩んでいませんか。

現金手渡しの生前贈与は、将来的に名義預金とみなされて高額な相続税を課されたり、他の相続人との争いの火種になったりするリスクがあります。これらを回避するためにも、証拠能力の高い贈与契約書を作成することが大切です。

本記事では、現金手渡しでの贈与を検討している方に向けて、法的に有効な贈与契約書の書き方を雛形(テンプレート)付きで弁護士が解説します。

証拠能力を高めるポイントや、絶対に避けるべきリスクについても詳しく紹介しますので、円満な資産承継のためにぜひお役立てください。

現金手渡しでも証拠として贈与契約書は作成すべき:通帳に履歴が残らない現金手渡しこそ、税務調査での否認リスクが高い。贈与の事実と時期を客観的に証明するためには、契約書の作成が不可欠である。

定期金贈与とみなされないための契約書の作り方:「毎年100万円を10年間贈与する」といった約束は、多額の贈与税がかかる定期金贈与とみなされる恐れがある。これを防ぐには、贈与の都度、契約書を作成する必要がある。

公証役場の確定日付で証拠能力を強化:当事者間だけで作成した契約書は、バックデート(過去の日付での作成)を疑われる可能性がある。公証役場で確定日付を取得することで、その日に書類が存在したことを公的に証明できる。

生前贈与加算の対象期間と相続税への影響:相続開始前の贈与は、原則として相続財産に持ち戻して計算される。税制改正により、この対象期間は3年から7年へと段階的に延長されており、早めの対策が求められる。

自己判断による節税対策のリスクと弁護士の必要性:安易な現金贈与は、無申告加算税や重加算税などのペナルティを招くリスクがある。法的に有効な契約書作成や適切な節税には、専門家である弁護士の助言が有効である。

現金手渡しによる生前贈与や契約書の作成に不安がある方は、弁護士法人アクロピースへお任せください。

相続・贈与問題に精通した弁護士が、将来の税務調査や親族トラブルを見据えた、法的に有効な契約書の作成をサポートいたします。

アクロピースでは、累計7,000件以上の相続相談実績をもとに、贈与契約書の作成から贈与税・相続税を見据えた生前対策、将来の相続トラブル予防まで一貫してご相談を承っています。

「この贈与は問題ないのか」「契約書はこの内容で足りるのか」といった本記事のテーマに直結する悩みも、具体的な解決策まで整理したうえでご提案できます。

弁護士 佐々木一夫

弁護士 佐々木一夫初回60分の無料相談を実施しておりますので、まずはお気軽にご相談ください。

【無料相談受付中】遺言書作成・遺言執行

7,000件以上の相談実績あり・初回60分相談無料

将来紛争を引き起こさない遺言書作成をサポートします。

まずはお気軽にご連絡ください

お急ぎの方はお電話ください

現金手渡しでも贈与契約書は必要?

法的には、当事者の合意があれば贈与契約は成立するため、契約書の作成は効力発生の絶対的な要件ではありません。しかし、現金手渡しによる贈与を行う場合には、契約書を作成しておくことが実務上強く推奨されます。

銀行振込とは異なり客観的な入出金記録が残らない手渡し贈与では、税務署や他の相続人から資金移動の性質や使途を疑われた際に、事実関係を立証する手段が乏しくなるからです。

「手渡しであれば露見しない」と考えるのはリスクが高く、過去の出金履歴や資産状況から資金移動が推認されるケースは少なくありません。

贈与契約書を作成することによって期待できる具体的な効果は以下の通りです。

| 契約書作成のメリット | 具体的な効果 |

|---|---|

| 税務調査への対抗 | 贈与の時期や金額、合意の存在を客観的に証明する資料となる |

| 相続トラブルの防止 | 生前贈与の事実を他の相続人に明示し、遺産分割時の紛争を防ぐ |

| 契約内容の明確化 | 「言った・言わない」といった当事者間の認識相違によるトラブルを回避できる |

このように、贈与契約書を作成・保存しておくことは、将来的な法的リスクを低減させるための有効な防衛策となります。

監修者コメント

現金手渡しは記録が残らないため、税務調査において最も否認されやすい贈与形式の一つです。

税務署は過去の出金履歴や収入状況から資金の流れを徹底的に追跡します。契約書は、課税処分や親族間トラブルから身を守るための唯一の客観的証拠となります。

形式的な不備で無効にならないよう、専門家のチェックを受けた上で作成・保管しましょう。

関連記事:贈与契約書がない場合はどうなる?デメリットや生前贈与は成立するのか解説

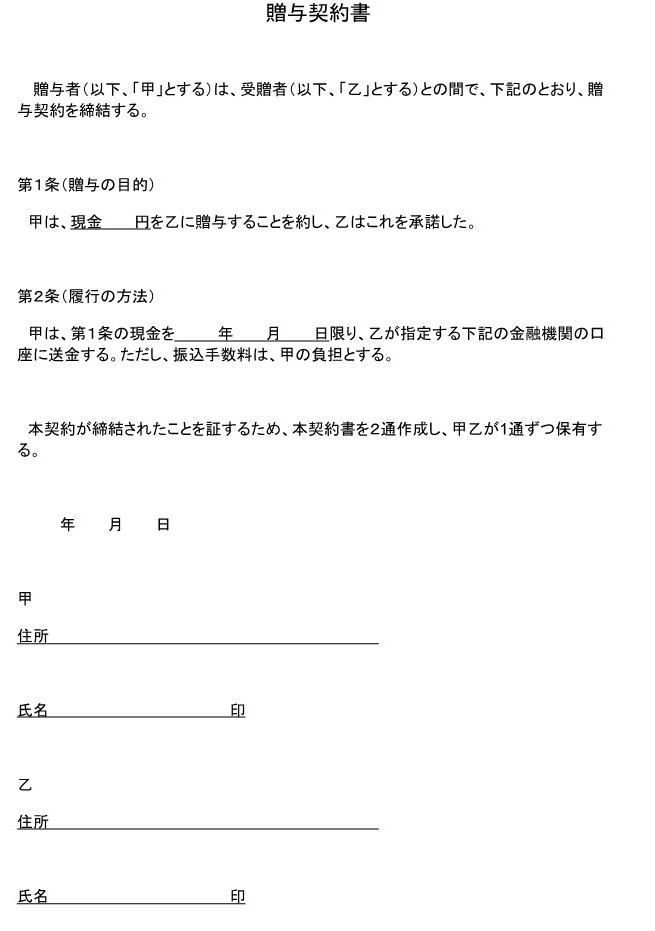

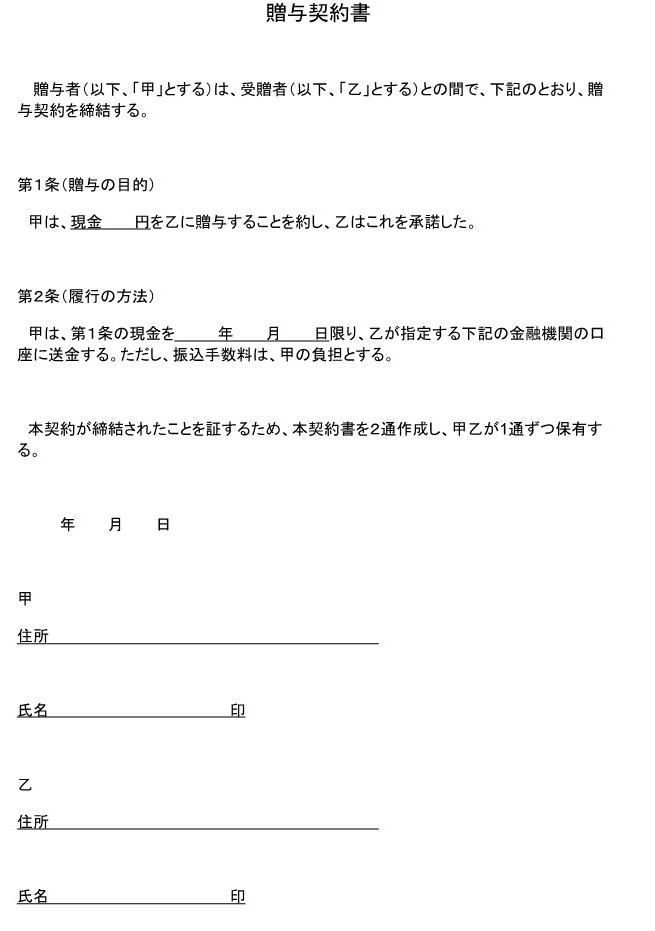

現金手渡しの贈与契約書の書き方【雛形あり】

現金手渡しによる贈与を行う場合でも、契約書の基本的な構成は銀行振込の場合と同様です。ただし、資金移動の記録が通帳に残らないため、契約書内で「いつ」「どのように」現金を交付したかを明確に記録する必要があります。

以下は、現金手渡しの贈与契約書の雛形です。第2条を「甲は、第1条の現金を本日、乙に手渡した。」に変更しご利用ください。

本章では、贈与契約書の記載事項と作成時の添付書類について詳しく解説します。

また、贈与契約書の書き方についての詳細は以下の記事でも解説していますので、あわせてご覧ください。

贈与契約書に記載すべき事項

贈与契約書には、当事者の合意内容を特定するための必須項目に加え、将来的な紛争リスクを回避するための詳細な条件を記載します。

特に現金手渡しの場合、資金の流れが不明瞭になりやすいため、対象物が現金であることや、履行方法が手渡しであることを明記しなければなりません。

また、受贈者に一定の義務を負わせる負担付贈与を行う場合は、その負担内容や不履行時の解除条項も漏れなく盛り込んでおくことが重要です。

| 記載項目 | 記載のポイント |

|---|---|

| 当事者の特定 | 贈与者(あげる人)と受贈者(もらう人)の住所・氏名を正確に記載する |

| 贈与の対象・方法 | 「現金〇〇円」を「手渡し」で贈与する旨を明記する |

| 契約日・履行日 | 相続税の課税時期に関わるため、正確な日付を記載する |

上記の項目が網羅されていないと、契約の有効性が疑われたり、税務署への説明が困難になったりする恐れがあります。

契約書作成時は、曖昧な表現を避け、客観的な事実関係が伝わるように記述してください。

関連記事:贈与契約書の書き方を弁護士が紹介!自分で作る際の注意点も解説【ケース別雛形付】

証拠能力を高める作成・保管方法のポイント

契約書は原本を2通作成し、贈与者と受贈者がそれぞれ署名・押印のうえ、各自1通ずつ保管するのが通例です。

署名は記名・押印でも法的効力は認められますが、筆跡鑑定による本人確認が可能となるよう、自筆での署名が強く推奨されます。

また、使用する印鑑についても、認印より実印を使用し、印鑑証明書を添付することで文書の証拠能力を格段に高めることが可能です。

| 推奨される形式 | その理由 |

|---|---|

| 自筆署名 | 本人が自らの意思で契約したことの証明力が高い |

| 実印 + 印鑑証明書 | 公的機関の証明により、文書の作成時期や本人性が客観的に担保される |

| 確定日付の取得 | 公証役場で取得することで、その日付に書類が存在したことを公的に証明できる |

ただし印鑑証明書は書面の存在日(作成日)を公的に証明するものではありません。作成時期の争いを避けたい場合は、確定日付の取得等を検討します。

将来の税務調査や相続発生時のトラブルを未然に防ぐためにも、可能な限り公的な証明力を備えた形式で作成しておきましょう。

現金手渡しによる贈与のリスク

現金手渡しによる贈与は、銀行振込とは異なり客観的な記録が残りません。そのため、税務調査での否認や親族間の紛争など、後々大きなリスクを招く要因となります。

特別な事情がない限り、確実な証拠が残る銀行振込を選択すべきです。ここでは、現金手渡しに潜む具体的な法的・税務的リスクについて解説します。

税務署に隠し通すことはできない

「手渡しであれば税務署に把握されない」という認識は誤りであり、非常に危険です。税務署は、国税総合管理(KSK)システムなどを活用し、個人の過去の収入や預金の入出金履歴、不動産や高額資産の購入事実を詳細に分析しています。

贈与者の口座から多額の現金が引き出され、同時期に受贈者の資産状況や生活水準が向上していれば、手渡しであっても贈与の事実は容易に推認されるでしょう。

万が一、贈与の事実を隠蔽したと判断されれば、本来の税額に加え、重いペナルティが科される可能性があります。

| ペナルティの種類 | 内容 |

|---|---|

| 無申告加算税 | 申告期限までに正当な申告をしなかった場合に課される税金 |

| 重加算税 | 事実を隠蔽・仮装するなど、悪質な場合に課される最も重い税金 |

このように、発覚時の経済的損失は計り知れません。適正な納税を行い、無用な追徴課税を避けるためにも、資金移動の透明性は確保すべきです。

贈与者と受贈者とのトラブルを引き起こす可能性がある

契約書を作成していても、現金の授受に関する客観的な記録がなければ、当事者間での認識の齟齬が生じやすくなります。

特に、時間の経過とともに記憶が曖昧になったり、人間関係が悪化したりした場合、「渡した・渡していない」「金額が約束と違う」といった紛争に発展するケースは少なくありません。

現金手渡しの贈与において、想定されるトラブルの例は以下のとおりです。

- 贈与者から「あれは貸した金だ」と返済を強要される

- 受贈者が「全額は受け取っていない」と主張する

- 負担が履行されず、契約解除をしようにも事実関係が証明できない

また、受贈者に介護などの一定の義務を課す負担付贈与の場合、確実な履行を促すためにも証拠は不可欠です。

無用な争いを防ぐためには、銀行振込を利用し、資金移動の事実を誰の目にも明らかな形で残しておくことが賢明です。

受贈者と相続人とのトラブルを引き起こす可能性がある

生前贈与の事実は、贈与者の死後、遺産分割協議において大きな争点となります。

特定の相続人が生前に多額の援助を受けていた場合、他の相続人から特別受益として持ち戻し計算を求められることが一般的です。

しかし、手渡し贈与で正確な金額や時期が不明確な場合、他の相続人から「もっと多額の現金を受け取っているはずだ」と過大な疑いをかけられる恐れがあります。使途不明金として追及された際、身の潔白を証明できなければ、遺産分割において不利な立場に立たされかねません。

他の相続人との公平性を保ち、円満な相続を実現するためにも、贈与の記録は契約書と振込履歴の両面で残しておくべきです。

関連記事:【弁護士監修】生前贈与は特別受益になる?認められるケースや持ち戻しの計算方法を解説

暦年贈与が認められなくなる可能性がある

年間110万円以下の基礎控除を利用する暦年贈与においても、手渡し贈与はリスクを伴います。

税務署に対し、毎年個別に贈与契約が成立していたことを証明できなければ、当初から総額を贈与する意図があった定期金贈与とみなされ、多額の贈与税が課される可能性があります。また、手渡しではいつ贈与が行われたかが客観的に証明できません。

現金手渡しによる、暦年贈与が否認される具体的なリスクは以下のとおりです。

- 日付の特定ができず、その年の非課税枠を使用したかどうかが判断できない

- 毎年の契約の事実を立証できず、一括贈与とみなされる

暦年贈与のメリットを確実に享受するためには、その都度契約書を作成し、銀行振込によって資金移動の日付と金額を確定させておくことが重要です。

サービス一覧

弁護士法人アクロピースは累計約7,000件以上の相談実績に基づき、お悩みを解決します。

まずは初回60分の無料相談をご利用ください。

現金手渡しの贈与を行う際の注意点

現金手渡しによる贈与は、銀行振込と異なり客観的な記録が残りにくいため、税務調査で否認されるリスクが伴います。

後日のトラブルを回避し、確実に贈与事実を証明するためには、適切な対策が不可欠です。まずは、現金贈与を行う上で特に留意すべき4つのポイントを把握しましょう。

それぞれの注意点について、法的な観点から詳しく解説します。

必ず贈与契約書を作成する

現金手渡しの場合、預金通帳のような資金移動の履歴が残らないため、税務・紛争対策として贈与契約書の作成を強く推奨します。契約書が存在しない場合、税務署に対して贈与の事実や時期を証明することが困難となり、名義預金とみなされる恐れがあるからです。

契約書の証拠能力をより高め、無用な税務トラブルを防ぐためには、以下の対策を講じておくとよいでしょう。

- 実印を使用し、印鑑証明書を添付する

- 公証役場で確定日付を取得する

- 公正証書を作成する

これらを行うことで契約の信用性はより強固なものとなり、親族間の紛争防止にも役立ちます。書面化は徹底して行ってください。

ご自身での贈与契約書の作成が難しいと感じる場合は、弁護士に依頼することも視野に入れましょう。

贈与契約書は贈与の度に作成する

贈与契約書は、最初や最後にまとめて作成するのではなく、金銭を渡す都度作成することが重要です。

「毎年110万円を5年間贈与する」といった契約は、最初から総額を贈与する意図があった定期金贈与とみなされ、暦年贈与の基礎控除が適用されない可能性があります。

暦年贈与として認められ、定期贈与の認定を避けるためには、以下のポイントを意識してください。

- 贈与の都度、新たに契約書を作成する

- 贈与の時期や金額を一律にせず、変化を持たせる

- 履行の事実を記録するため、必ず実行時に作成する(バックデートしない)

特に、過去に遡って契約書を作成する行為は、筆跡やインクの経年変化等から税務調査で疑義を持たれる原因となります。都度作成を原則としてください。

関連記事:贈与契約書がない場合はどうなる?デメリットや生前贈与は成立するのか解説

生前贈与加算の対象期間に注意する

相続開始前の一定期間内に行われた贈与は、たとえ年間110万円以下であっても相続財産に加算(持ち戻し)される規定があります。

令和5年度の税制改正により加算対象期間は段階的に見直され、相続開始日に応じて3年・(一定期間は2024/1/1以降)・7年のいずれかとなります。

具体的な加算期間は相続発生日によって異なるため、以下の表を参照して確認してください。

| 相続の開始日 | 加算対象となる贈与期間 |

|---|---|

| 2026年12月31日まで | 相続開始前3年以内 |

| 2027年1月1日~2030年12月31日 | 2024年1月1日から相続開始日までの間 |

| 2031年1月1日以降 | 相続開始前7年以内 |

現在は制度の移行期間にあたるため、相続発生のタイミングによって適用ルールが複雑化しています。

将来の相続税負担を見据え、改正内容を正しく理解した上で贈与計画を立てることが大切です。

関連記事:生前にもらったお金は相続税・贈与税の対象?計算方法や特別受益について解説

贈与税の申告を正しく行う

受贈者が1年間に受け取った財産の合計額が基礎控除額である110万円を超える場合、贈与税の申告および納税義務が生じます。現金手渡しであれば記録が残らないため申告しなくても露見しない、と安易に考えるのは危険です。

税務署は相続発生時などのタイミングで資産の移動を詳細に調査するため、不自然な資金の減少は容易に把握される傾向にあります。

万が一、税務調査によって意図的な無申告が指摘された場合、本来納めるべき税額に加え、以下のような重いペナルティが課される可能性があります。

| 課税される可能性がある税金 | 詳細 |

|---|---|

| 無申告加算税 | 原則として納付税額の15%~20%(申告状況等により税率が異なる可能性あり) |

| 延滞税 | 納期限の翌日から完納するまでの期間に応じた利息 |

| 重加算税 | 事実を隠蔽・仮装したと認定された場合は最大40% |

これらの附帯税により、節税対策として行ったはずの贈与がかえって大きな経済的損失を招く事態になりかねません。

適正な申告こそが、最も確実なリスク管理と言えるでしょう。

お役立ちガイド

相続における不公平や相続関係者のトラブルでお悩みの方は、

ぜひ弁護士法人アクロピースにご相談ください。

まずは初回60分の無料相談をご利用ください。

贈与税を正しく節税する方法

安易な現金手渡しによる節税策は、税務調査での否認リスクが高く、かえって重いペナルティを招く恐れがあります。

確実な資産承継を目指すのであれば、法令に基づいた正当な方法を選択することが重要です。ここでは、暦年贈与と併せて検討したい、適法かつ効果的な2つのアプローチについて解説します。

贈与税の控除・特例の制度を活用する

贈与税には、政策的な観点から特定の目的に対して設けられた非課税措置や特例が多数存在します。これらを暦年贈与と適切に組み合わせることで、税負担を大幅に軽減、あるいはゼロにできる可能性があります。

主な特例制度とその概要は以下の通りです。適用要件は個別に異なるため、事前の確認が不可欠です。

| 制度名称 | 概要 |

|---|---|

| 贈与税の配偶者控除 | 婚姻期間20年以上の夫婦間で、居住用不動産等の贈与が最高2,000万円まで控除される |

| 住宅取得等資金の非課税措置 | 直系尊属から住宅購入資金の贈与を受けた場合、一定額まで非課税となる |

| 教育資金の一括贈与 | 30歳未満の子・孫への教育資金贈与が、1,500万円まで非課税となる |

| 結婚・子育て資金の一括贈与 | 18歳以上50歳未満の子・孫への資金贈与が、1,000万円まで非課税となる |

| 相続時精算課税制度 | 2,500万円までの贈与が非課税となり、相続時に持ち戻して精算する制度 |

それぞれの制度には申告期限や詳細な利用要件が定められています。自身の資産状況や家族構成に最適な制度を選択し、効果的な節税につなげてください。

関連記事:生前贈与を非課税で行う方法と契約書の書き方のポイントを徹底解説

生活費や教育費として生前贈与する

親子や夫婦などの扶養義務者間でやり取りされる生活費や教育費は、通常必要と認められる範囲内であれば贈与税の課税対象外とされています。これは、日常生活を営む上で必要な資金援助は、あくまで扶養義務の履行(民法上の義務)とみなされるためです。

ただし、非課税として認められるには、運用にあたっていくつかの注意点があります。

| 注意点 | 詳細 |

|---|---|

| 必要な都度、直接渡すこと | 数年分をまとめて渡すと、贈与税の課税対象となる可能性がある |

| 名目通りの使途に使用すること | 教育費として渡した金銭を預金や投資に回した場合、贈与とみなされる |

将来に向けた貯蓄ではなく、あくまでその時に必要な費用を負担することが要件となります。

費目の内訳を明確にし、誤解を招かない資金移動を心がけてください。

生前の金銭授受があったため、他の相続人の取得財産を減額できた事例

生前の金銭授受が争点となり、取得額を調整できたケースがあります。

“依頼者Bさんは、兄弟Cさんが生前親Aさんから毎月数万円を受け取っていたことを遺産分割で考慮できないか悩んでいました。

Cさんは「介護費用だった」と主張していましたが、Aさんは施設に入所中で、実際に現金を使う必要もない状況でした。BさんはCさんとの関係も悪く、弊所にご相談。”

この事例の課題としては、

- 被相続人の生前贈与(特別受益)にあたるかどうか

- 贈与と主張される金銭が介護費用等の必要経費であったか

があげられます。

そこで

- 被相続人の生前に相手方が金銭を受け取っていたことについて、客観的な証拠をもとに「特別受益」にあたるかを精査

- 裁判所において金銭の受領そのものが重視されるように法的に整理

というご対応をさせていただき、依頼人Bさんにとって有利な形での調停成立に至ることができました。

事例詳細については下記になります。さらに詳しく事例内容を知りたい方はぜひご覧ください。

現金手渡しの贈与契約書に関するよくある質問

現金手渡しの贈与契約書は110万円以下でも必要ですか?

贈与税の基礎控除額である年間110万円以下の贈与であれば、法的な申告義務はなく、契約書の作成も必須要件ではありません。(参照:国税庁|No.4402 贈与税がかかる場合)

しかし、現金手渡しは記録が残らないため、税務調査で名義預金と疑われたり、相続トラブルの原因になったりするリスクがあります。

贈与の事実と時期を客観的に証明し、将来の無用な争いを防ぐためにも、金額にかかわらず契約書を作成し、確定日付を取得しておくことを強く推奨します。

現金手渡しは税務署にバレますか?

現金手渡しでも、税務上は贈与により財産を取得したかで判断されます。よって、現金なら発覚しないとは言い切れず、金額に応じて適正な対応が不可欠です。

贈与税は個人から贈与により財産を取得した場合に課税されます。

1年間の贈与額の合計が基礎控除110万円以下なら贈与税はかからず(この場合は申告不要)、110万円を超える場合は申告・納税が必要です。(参照:国税庁|No.4402 贈与税がかかる場合)

贈与契約書はパソコンで作成できますか?

法的な決まりはないため、パソコン作成でも手書きでも有効です。重要なのは当事者の合意内容が正確に記されていることです。氏名、金額、日付、方法を漏れなく記載しましょう。

ただし、証拠能力を高めるため、署名欄のみ自筆し、実印で押印することを推奨します。これにより本人が内容を確認し合意した事実をより強く証明できます。

まとめ|現金手渡しの贈与契約書を作成するなら弁護士に依頼がおすすめ

大切な財産を次世代へ引き継ぐための贈与が、不備のある契約書や安易な自己判断によって、かえって高額な追徴課税や親族間の争いを招いてしまっては本末転倒です。

特に現金手渡しの場合、客観的な記録が残りにくいからこそ、法的に有効な契約書を作成し、税務署に対しても堂々と主張できる準備を整えておくことが何よりも重要です。

ご自身の贈与計画に不安がある場合や、確実な対策を講じたい場合は、一人で抱え込まずに専門家を頼ることをおすすめします。

現金手渡しの贈与や契約書の作成でお悩みの方は、弁護士法人アクロピースにご相談ください。相続・贈与問題に精通した弁護士が、贈与契約書の作成を丁寧にサポートします。

初回60分の無料相談で、まずはお気軽にお問い合わせください。

【無料相談受付中】遺言書作成・遺言執行

7,000件以上の相談実績あり・初回60分相談無料

将来紛争を引き起こさない遺言書作成をサポートします。

まずはお気軽にご連絡ください

お急ぎの方はお電話ください