【無料相談受付中】24時間365日対応

贈与契約書は親から子への贈与でも必要!その理由や書き方の注意点などを解説【テンプレート付き】

贈与した事実を客観的に証明するために贈与契約書があった方がよいと聞いたものの、親から子への贈与にも言えることなのか疑問に感じている人もいるでしょう。

また、子供の年齢によっては契約書の内容を理解し、合意することが難しいため、契約書の効力が発揮されるのか不安との声も少なくありません。

結論から言うと、親から子への贈与でも贈与契約書はあった方がよいでしょう。

本記事では、親から子への贈与でも贈与契約書はあった方がよい理由や書き方の注意点などについて、テンプレート付きで解説しています。

ぜひ、最後までご覧ください。

アクロピースでは贈与契約書など相続問題全般のご相談を承っておりますので、お気軽にお問い合わせください。

相続問題の相談はアクロピース

初回60分相談無料

丁寧にお話をお伺いします。

まずはお気軽にご連絡ください

【無料相談受付中】24時間365日対応

親から子への贈与でも贈与契約書はあった方がよい理由

贈与契約書は、贈与の内容と履行を客観的に証明するために作成する契約書です。

贈与は、贈与者が受贈者に対して財産を贈与する意思を示し、受贈者が承諾すれば成立します(民法549条)。

そのため、贈与契約書がなくとも、口頭やメモでのやり取りで約束した場合も有効です。

しかし、将来的に贈与者と受贈者の間でトラブルになったときや、税務調査が行われたときなどに備えて、贈与契約書を作成しておいた方がよいでしょう。

親から子への贈与でも贈与契約書はあった方がよい理由は以下のとおりです。

それぞれの理由について、詳しく見ていきましょう。

親子間でトラブルがあったときに一方的に取り消されるリスクがある

贈与契約書がない場合、すでに履行された部分を除き、当事者が一方的に解除できます(民法550条)。

そのため、親子間でトラブルがあったときに、贈与が一方的に取り消されるリスクがあります。

たとえば、贈与を口約束して、贈与の予定日が到来した際に「贈与は取り消す」と言われた場合、贈与を取り消されることになりかねません。

贈与契約書がある場合に贈与を取り消すには、双方の合意が必要なため、このようなトラブルを避けたい場合は贈与契約書を作成することが大切です。

関連記事:贈与契約書がない場合について解説

贈与する・される予定であることを客観的に証明できる

贈与契約書があると「贈与する・される予定」であることを客観的に証明できます。

たとえば、口約束で300万円を贈与すると言われていたとしても、受贈者が「500万円を贈与してくれると言った」と主張してトラブルになる可能性があります。

口頭での約束では、あとになって「言った・言わない」の水掛け論になることもあるため、贈与する・受け取ることを客観的に証明するためにも、贈与契約書を作成しておいた方がよいでしょう。

税務調査の際に贈与を証明できる

贈与契約書を作成しておくと、税務調査の際に贈与があった事実を証明できます。

110万円以内の贈与であることを証明できるため、不要な納税を求められるリスクが軽減します。

国税庁の令和4年事務年度(令和4年7月から令和5年6月末)で行われた贈与税に対する税務調査の件数は2,907件で、申告漏れ件数は2,732件、1件あたりの申告漏れ課税価格は708万円、追徴課税は270万円でした。

多額の追徴課税を防ぐためにも、贈与契約書を作成しましょう。

不動産を贈与する際は贈与契約書が必須

贈与に贈与契約書は必須ではないものの、不動産を贈与する際は贈与契約書が必要です。

不動産を贈与した場合、不動産の名義変更手続き(所有権移転登記)を行います。

弁護士 佐々木一夫

弁護士 佐々木一夫所有権移転登記では、贈与があった事実を証明するために、贈与契約書を提出する必要があります。

また、不動産は贈与税が高くなることが予想されるため、税務調査が行われた際に贈与の内容や金額を証明するためにも、贈与契約書を作成することが大切です。

親から子供への贈与で親権者の同意が必要なケース・不要なケース

受贈者である子供が未成年の場合でも、贈与者が贈与する意思を示して受贈者が承諾すれば贈与は可能です。

ただし、親権者の同意が必要なケースと不要なケースがあります。

それぞれのケースについて、詳しく見ていきましょう。

子供が未成年の場合は親権者の同意が必要

受贈者である子供が未成年の場合は、親権者の同意を得るか親権者を代理人とする必要があります(民法第5条)。

この条件を満たさずに贈与契約書を作成した場合、後から親権者によって贈与契約が取り消されることになりかねません。

なお、未成年である子供が贈与を受けることを承諾できない状態でも、親権者の合意があれば子供が贈与のことを知らなくても成立します。

贈与契約書には、親権者の署名と押印が必要です。

また、子供が署名と押印が可能な年齢や状態であれば、子供の署名と押印も行います。

親権者と贈与者が同一人物の場合でも、親権者として署名押印しても問題ありません。

単に権利を得るだけの契約には親権者の同意は不要

単に権利を得るだけの贈与契約であれば、子供が未成年でも親権者の同意は不要です(民法第5条)。

また、親権者が贈与を取り消すこともできません。

ただし、未成年者にも契約の内容を理解し意思表示ができる程度の意思能力が必要です。

関連記事:孫への贈与契約書の書き方について解説

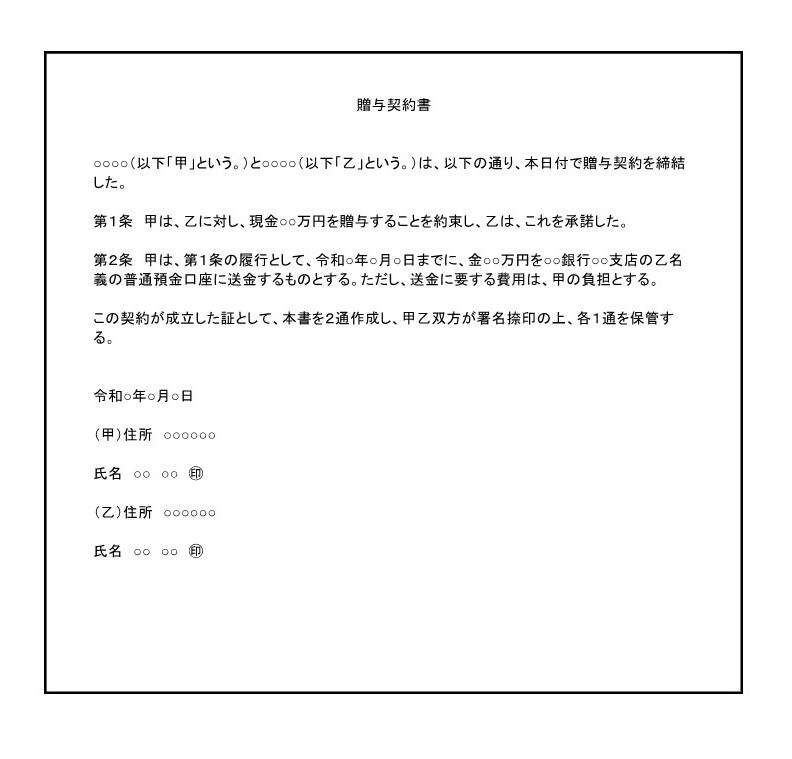

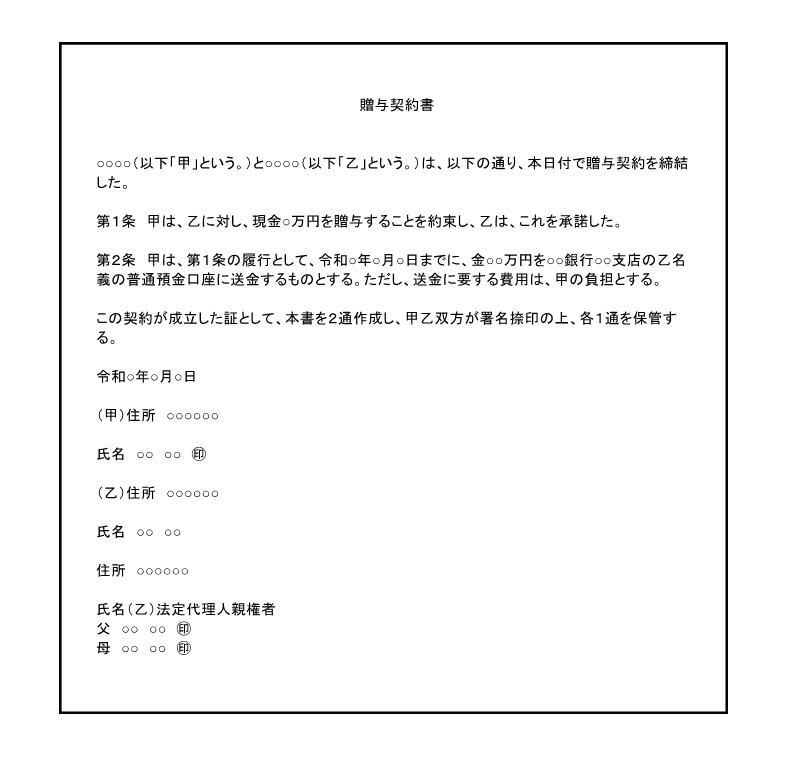

未成年の子供と交わす贈与契約書のテンプレート

未成年の子供と贈与契約書を交わす際は、親権者の同意が必要かどうか、子供が署名できるかどうかに応じて異なる内容で作成する必要があります。

また、現金や株式、不動産など、財産の種類に応じて贈与契約書の内容が異なります。

財産の種類に応じた贈与契約書のテンプレートはこちらをご覧ください。

関連記事:贈与の種類別の贈与契約書のテンプレート | 書き方や注意点も解説

未成年の子供が署名できる場合とできない場合のテンプレートは以下のとおりです。

未成年の子供が署名できる場合のテンプレート

未成年者の子供が署名できる場合は、以下の贈与契約書をもとに作成しましょう。

上記テンプレートのダウンロードはこちらよりお願いします。

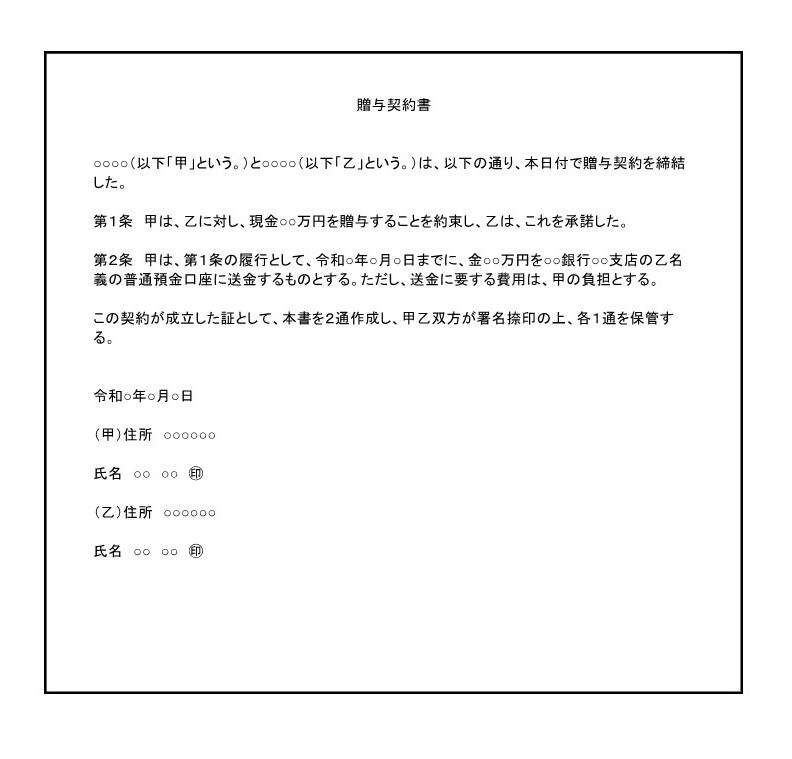

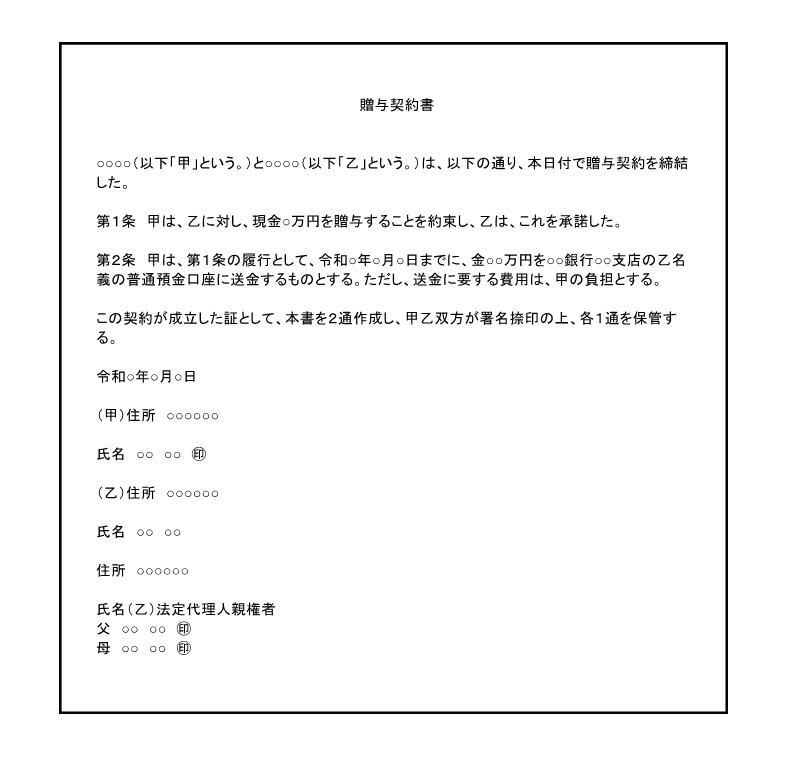

未成年の子供が署名できない場合のテンプレート

未成年の子供が署名できない場合は、以下のテンプレートを利用しましょう。

父母双方の署名と押印があることが望ましいため、上記をカスタマイズして利用しましょう。

テンプレートのダウンロードはこちらよりお願いします。

親と子供が贈与契約を結ぶ際の注意点

親から子供へ贈与する際は、以下の注意点を押さえる必要があります。

それぞれの注意点について、詳しく見ていきましょう。

未成年者に贈与した財産を自分のために使わない

未成年の子供に贈与した財産は、贈与した親が管理することが通常です。

しかし、その財産は自身のために使ってはなりません。

贈与した財産を適切に管理するとともに、実際に贈与したことを証明するために、子供の銀行口座を作って管理することが大切です。

たとえば、父親が子供に現金100万円を贈与した場合、その子供の銀行口座に入金し、親は一切手をつけずに管理する必要があります。

贈与する毎に贈与契約書を作成する

贈与契約書によって贈与の事実を客観的に証明できるようにしたい場合は、贈与の度に贈与契約書を作成することが重要です。

たとえば、現金100万円を贈与する際は、現金を贈与したとき用の贈与契約書のテンプレートをもとに、贈与契約書を作成します。

不動産を贈与する場合は、不動産の贈与契約書を作成しましょう。

複数の種類の財産を一緒に贈与する際は、それらの贈与契約書を1つにまとめて作成することも可能ですが、文面が複雑になるうえに自分ではカスタマイズが難しいため、贈与の種類ごとに贈与契約書を作成するのが無難です。

親から子への贈与の非課税制度

親から子供へ贈与する場合、年間110万円までの非課税枠のほかに、次のような制度を利用できる可能性があります。

親から子供への贈与の非課税制度について、それぞれ詳しく見ていきましょう。

教育資金の一括贈与

贈与の契約を締結する日の時点で受贈者が30歳未満の場合、平成25年4月1日から令和8年3月31日の間に教育資金を使用目的として一括で贈与を受けた場合、1,500万円までが非課税になります。

ただし、贈与を受けた日が属する年の前年の受贈者の所得金額が1,000万円を超える場合は利用できません。

また、この非課税制度の適用を受けるためには、教育資金口座の開設等を行った上で、教育資金非 課税申告書をその口座の開設等を行った金融機関等の営業所等に、信託や預入などをする日 (通常は教育資金口座の開設等の日となります。)までに提出等をしなければなりません。

教育資金を目的に親から子供へ贈与を検討している場合は、教育資金の一括贈与の非課税制度が利用できるかどうか確認しましょう。

出典:文部科学省「教育資金一括贈与に係る贈与税の非課税措置」

結婚・子育て資金の一括贈与

贈与の契約を締結する日の時点で受贈者が18歳以上50歳未満の場合、平成27年4月1日から令和7年3月31日の間に結婚・子育て資金を使用目的として一括で贈与を受けた場合、1,000万円までが非課税になります。

ただし、贈与を受けた日が属する年の前年の受贈者の所得金額が1,000万円を超える場合は利用できません。

この非課税制度も、教育資金の一括贈与同様に、専用の口座を作る必要があるため、注意が必要です。

結婚・子育て資金を目的に贈与を検討する際は、結婚・子育て資金の一括贈与の非課税制度を利用できるかどうか確認しましょう。

出典:こども家庭庁「結婚・子育て資金の一括贈与に係る贈与税の非課税措置」

住宅取得・増改築資金の贈与

令和8年12月31日までの間に住宅取得・増改築資金として親や祖父母などの直系尊属から贈与を受けた場合、省エネ等住宅の場合には1,000万円それ以外の住宅の場合には500万円まで贈与税が非課税になります。

受贈者は、贈与を受ける年の1月1日時点で18歳以上、贈与を受ける年の所得金額が2,000万円以下(対象の床面積が40㎡以上50㎡未満の場合は1,000万円以下)などの条件があります。

住宅の条件が細かく指定されているため、対象となるかどうか十分に確認のうえで利用を検討しましょう。

お役立ちガイド

相続における不公平や相続関係者のトラブルでお悩みの方は、

ぜひ弁護士法人アクロピースにご相談ください。

まずは初回60分の無料相談をご利用ください。

住宅の条件が細かく指定されているため、対象となるかどうか十分に確認のうえで利用を検討しましょう。

生前の金銭授受があり、他の相続人の取得財産を減額できた事例

生前の金銭の扱いが問題となり、話し合いで整理した事例があります。

“依頼人Bさんは、兄弟Cさんが生前に親Aさんから毎月数万円を受け取っていたことを遺産分割で考慮できないかと考えていました。

Cさんは「介護費用だった」と主張していましたが、Aさんは施設に入所中で、実際に現金を使う必要もない状況だったとのこと。BさんはCさんとの関係も悪く、弊所にご相談。”

この事例の課題としては、

- 被相続人の生前贈与(特別受益)にあたるかどうか

- 贈与と主張される金銭が介護費用等の必要経費であったか

があげられます。

そこで

- 被相続人の生前に相手方が金銭を受け取っていたことについて、客観的な証拠をもとに「特別受益」にあたるかを精査

- 裁判所において金銭の受領そのものが重視されるように法的に整理

というご対応をさせていただき、依頼人Bさんにとって有利な形での調停成立に至ることができました。

事例詳細については下記になります。さらに詳しく事例内容を知りたい方はぜひご覧ください。

まとめ

親から子供への贈与の場合でも、贈与契約書は作成しておくことが大切です。

家族であっても、何らかのトラブルが原因で贈与を一方的に取り消されるリスクがあります。

また、税務調査が行われた際に、支払う必要がない贈与税や相続税などがかかる事態も防止できるでしょう。

贈与契約書は、子供が未成年かどうかに応じて、異なる書式のものを使用する必要があります。

また、必要事項を漏れなく記載しなければ、贈与契約が無効になりかねません。

そのため、生前贈与や相続に関することは専門家に相談するのがおすすめです。

相続問題の相談はアクロピース

初回60分相談無料

丁寧にお話をお伺いします。

まずはお気軽にご連絡ください

【無料相談受付中】24時間365日対応