【無料相談受付中】24時間365日対応

贈与契約書の書き方を弁護士が紹介!自分で作る際の注意点も解説【ケース別雛形付】

「贈与契約書は自分で作成しても法的に有効なのか」

「書き間違いがあると税務署から指摘を受けない?」

財産を大切な家族へ譲りたいけれど、上記のように贈与契約書の作成に不安を感じている人は少なくありません。

贈与契約は口頭でも成立しますが、書面に不備があると後々のトラブルや思わぬ税務リスクを招きます。円満な資産承継を実現するためには、正しい知識と形式に基づいた契約書の作成が不可欠です。

本記事では、弁護士監修のもと、法的に正しい書き方やケース別の注意点をわかりやすく解説します。

贈与契約書の必要性:贈与は当事者の合意で成立するが、言った言わないのトラブル防止や、税務署への対抗要件として作成が有効。

作成時の最重要点:贈与者と受贈者の合意内容を正確に記し、双方が署名・押印して保管することが大切。

弁護士への相談がおすすめ:高額な資産や複雑な不動産贈与の場合、リスク回避のために専門家のチェックを受けるべき。

遺産相続や生前贈与は、ご家族の想いが詰まっているからこそ、手続きのミスで揉めたくはないものです。

「将来、子供たちが争わないようにきちんとしておきたい」とお考えなら、一度専門家の視点で契約内容を確認してもらいましょう。

弁護士法人アクロピースでは、あなたの状況に合わせた最適な贈与プランをご提案します。

お金の不安や手続きの疑問を解消するためにも、まずは初回60分の無料相談をご活用ください。

相続問題の相談はアクロピース

初回60分相談無料

丁寧にお話をお伺いします。

まずはお気軽にご連絡ください

【無料相談受付中】24時間365日対応

【贈与の基礎知識】贈与契約書を書く前に知っておこう

最初に贈与の基礎知識を紹介します。

弁護士 佐々木一夫

弁護士 佐々木一夫贈与契約書は単なる形式的な書類ではありません。「いつ・誰から・誰に・何を・どうやって」渡したかを客観的に証明する唯一の証拠です。

とくに税務調査では、実態だけでなく契約の成立時期や当事者の意思が厳しく見られます。基礎知識を正しく理解し、曖昧さを排除した書面作りを心がけましょう。

贈与について理解できると、贈与契約書もスムーズに記載できるようになるため、ぜひ参考にしてください。

贈与とは民法上の契約

贈与は、財産を無償であげる人(贈与者)ともらう人(受贈者)の合意で成立する民法上の契約です。

民法549条(贈与)

贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

出典:eーGov法令検索|民法549条

贈与財産の限定はなく、現金・不動産をはじめ、宝石・自動車などの動産の場合もあります。

贈与契約書は贈与者と受贈者で作成する

贈与契約書は、贈与者と受贈者が合意して作る書面です。

贈与契約は口約束だけで成立しますが、トラブルを避けるため書面にすることをおすすめします。

贈与をすると受贈者に贈与税がかかる

贈与は財産を無償で贈るため、受贈者に贈与税がかかります。

不動産を贈与する場合は、登録免許税や不動産取得税の対象も課されます。

贈与税は「暦年課税」ですが、「相続時精算課税」(父母・祖父母などが子らに贈与する場合)の選択も可能です。

暦年課税

贈与税は、1年間に贈与を受けた財産価額の合計額から基礎控除額110万円を控除した残額にかかります。

相続時精算課税

相続時精算課税の選択に係る贈与者(特定贈与者)ごとに1年間に贈与を受けた財産価額の合計額(課税価格)から相続時精算課税に係る基礎控除額110万円を控除し、特別控除額2,500万円を控除した残額に贈与税がかかります。

特別控除額は贈与税の期限内申告書を提出した場合に限り控除できます。

(注) 「相続時精算課税に係る基礎控除」は、令和5年12月31日以前の贈与には適用されません。

出典:国税庁「No.4402贈与税がかかる場合」

贈与契約には4つの種類がある

民法で次の4つが定められています。

| 類型 | 内容 | 根拠条文 |

|---|---|---|

| 贈与 | 一般的な贈与(生前贈与)贈与税は暦年贈与として基礎控除110万円 | 民法549条 |

| 定期贈与 | 一定期間、定期的に同じ金額を贈与贈与総額に贈与税 | 民法552条 |

| 負担付贈与 | 受贈者に一定債務を負担させる贈与 | 民法553条 |

| 死因贈与 | 死亡を原因とし財産を無償で渡すと生前に決める贈与遺贈・生前贈与とは異なる、相続税の課税対象 | 民法554条 |

出典:国税庁「No.4402贈与税がかかる場合」

出典:国税庁「No.4426負担付贈与に対する課税」

出典:国税庁「No.4105相続税がかかる財産」

関連記事:贈与契約書がない場合について解説

お役立ちガイド

相続における不公平や相続関係者のトラブルでお悩みの方は、

ぜひ弁護士法人アクロピースにご相談ください。

まずは初回60分の無料相談をご利用ください。

贈与契約書の目的と必要性

贈与契約書を作成する目的・必要性は、次のとおりです。

贈与の事実と内容を明確にする

贈与契約が口頭の場合、贈与者が無償では譲れないと心変わりすることや、約束自体を忘れてしまうかもしれません。

贈与契約書で契約の存在と内容を明確にしておけば、財産を譲る人ももらう人も安心できるでしょう。

贈与の履行を確実にする

贈与契約書は、贈与を確実に履行してもらう担保です。

贈与が口約束だけの場合、解除や放置のおそれがあります。

書面によらない贈与は、解除できるからです(民法550条)。

民法550条(書面によらない贈与の解除)

書面によらない贈与は、各当事者が解除をすることができる。ただし、履行の終わった部分については、この限りでない。

出典:eーGov法令検索|民法550条

贈与者と受贈者間のトラブルを防止する

口約束だけの場合、贈与者と受贈者間で「言った・言わない」をめぐりトラブルになる可能性もあります。

受贈者と他の相続人との間で、贈与の有無や額をめぐって争いになる可能性もあるでしょう。

贈与契約書があれば、当事者間や相続人間のトラブル防止に役立ちます。

関連記事:贈与契約書の雛形と書き方!年間110万円以下の贈与でも契約書は必須?

不動産登記などの名義変更手続きがスムーズになる

贈与により不動産や預貯金を取得した場合、名義変更のため贈与の事実を証明する書面の提出が必要です。

贈与契約書があれば、所有権移転登記などの名義変更手続きがスムーズに進みます。

税務署から贈与を否認される危険性を防ぐ

贈与契約書は、贈与の事実を税務署から否認されないために欠かせません。

書面がない場合、税務署が、贈与を下記のようにみなすおそれがあります。

- 名義預金とみなす

- 贈与者の逝去後に被相続人の預金とみなし相続税をかける

「名義預金」とは、たとえば、名義は子でも実際には親の預金の場合です。

【財産別】贈与契約書の雛形を紹介

贈与契約書の雛形を以下のケース別に紹介します。

ダウンロードできるようになっていますので、ぜひご活用ください。

書き方について、ご不明な点等ございましたら、アクロピースまでお気軽にご連絡ください。

初回60分の相談は無料です。

お気軽にご連絡ください。

\こちらからお電話できます/

【無料相談受付中】24時間365日対応

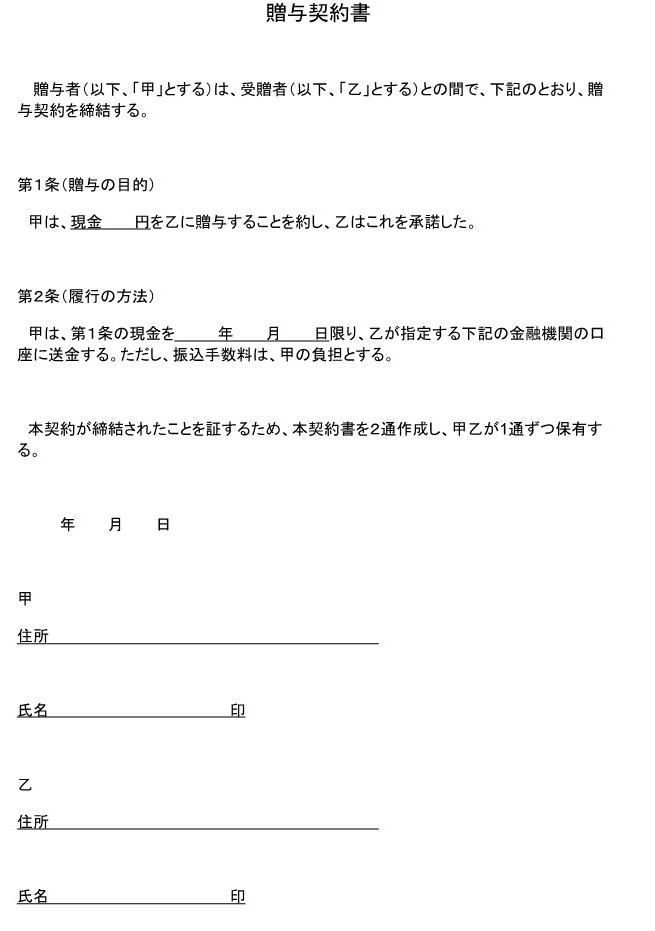

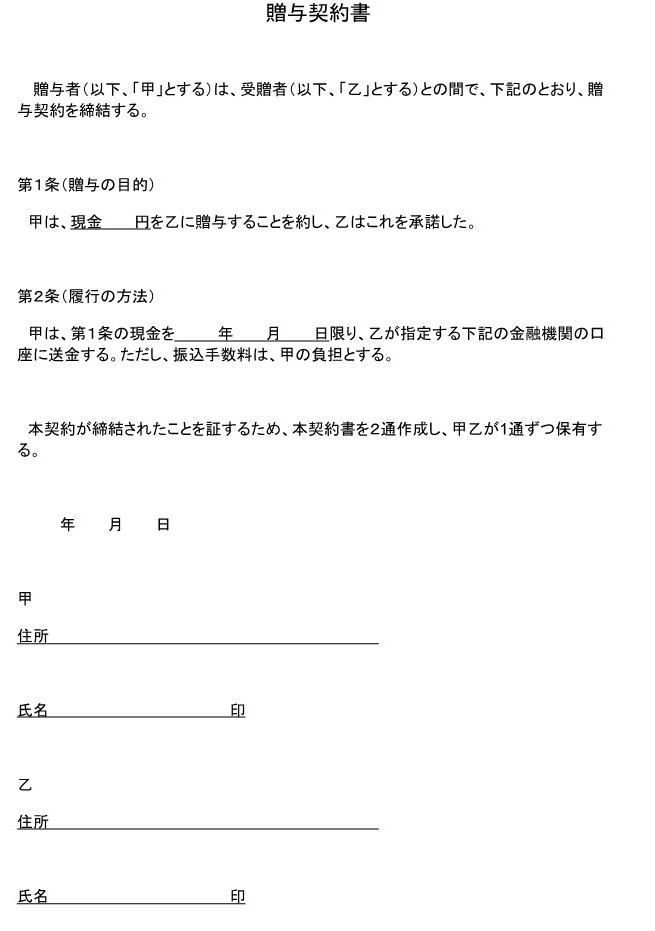

現金の贈与契約書

現金の贈与契約書の雛形は次のとおりです。

暦年贈与の贈与契約書(現金110万円以下)も同様の雛形になります。

ダウンロードはこちら:【現金の贈与契約書の雛形】

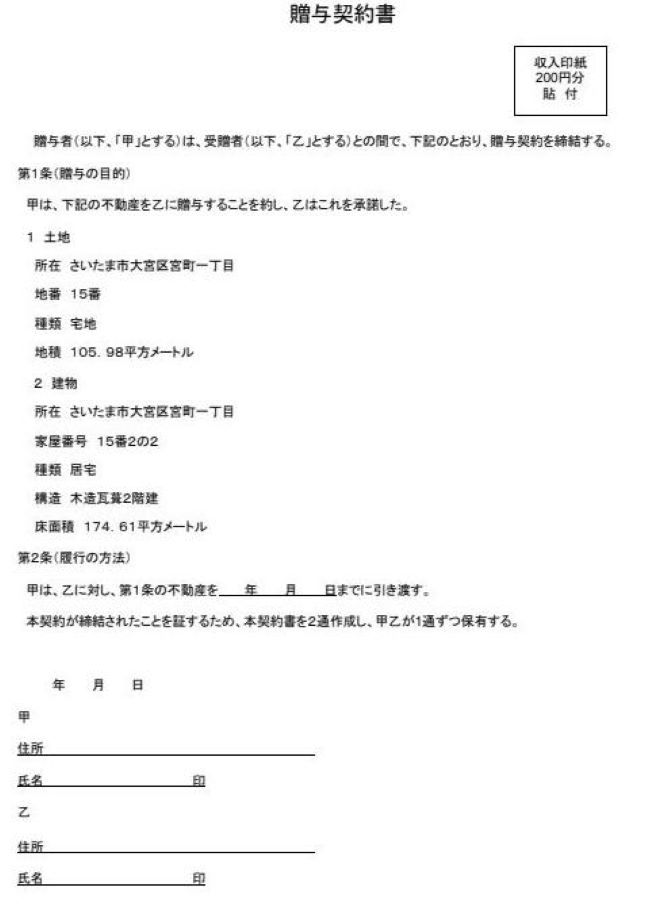

不動産の贈与契約書

不動産の贈与契約書の雛形は次のとおりです。

収入印紙の貼付を忘れないようにしましょう。

ダウンロードはこちら:【不動産の贈与契約書の雛形】

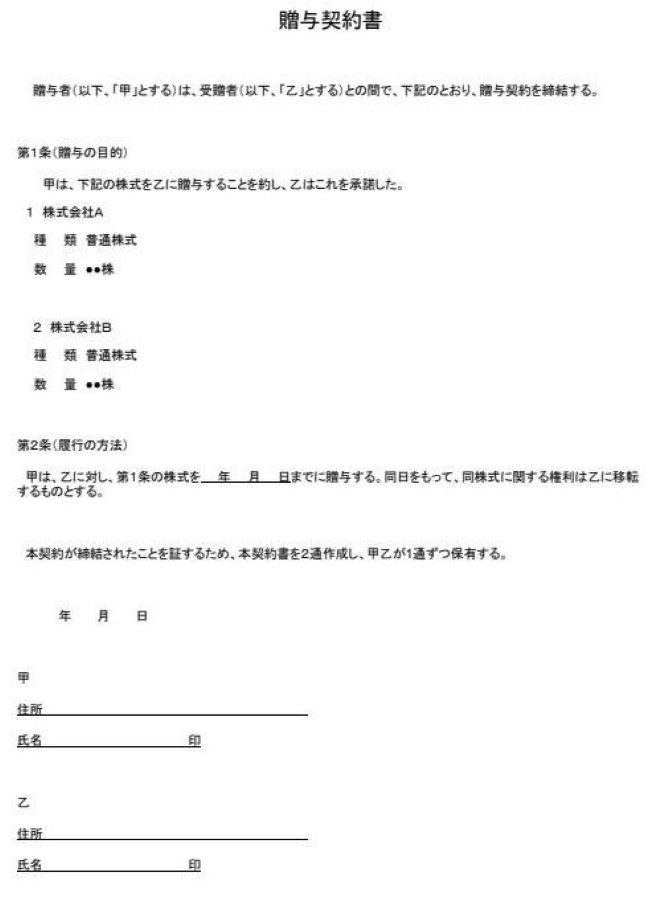

株式の贈与契約書

株式の種類、数量(記号番号)を明確に記載しましょう。

非上場株式は譲渡制限があるため、「株式譲渡承認請求書」「臨時株主総会議事録」「株式名義書換請求書」などの作成と諸手続きが必要です。

株式の贈与契約書の雛形は次のとおりです。

ダウンロードはこちら:【株式の贈与契約書の雛形】

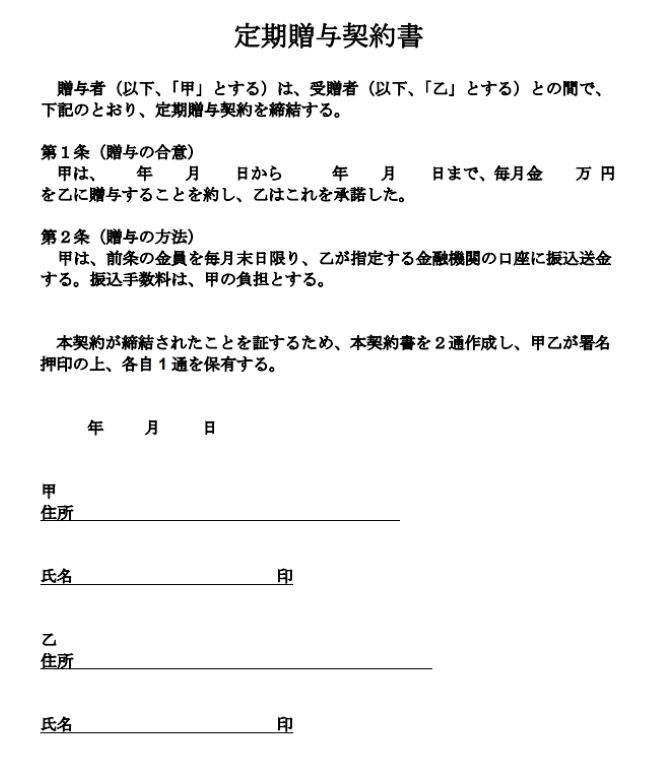

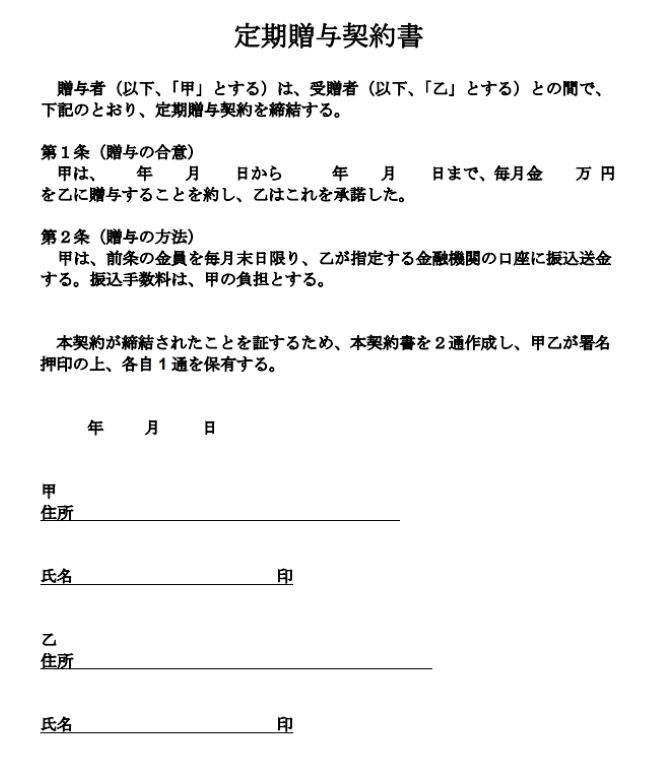

定期贈与の贈与契約書

定期贈与の贈与契約書の雛形は次のとおりです。

贈与の始期と終期、定期贈与の履行方法・支払日を明記しましょう。

ダウンロードはこちら:【定期贈与の贈与契約書の雛形】

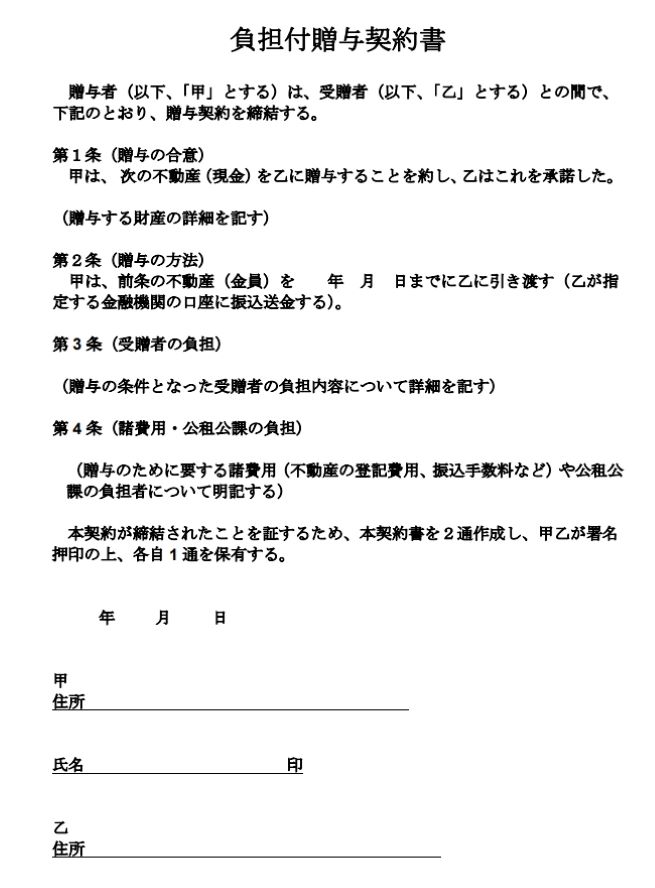

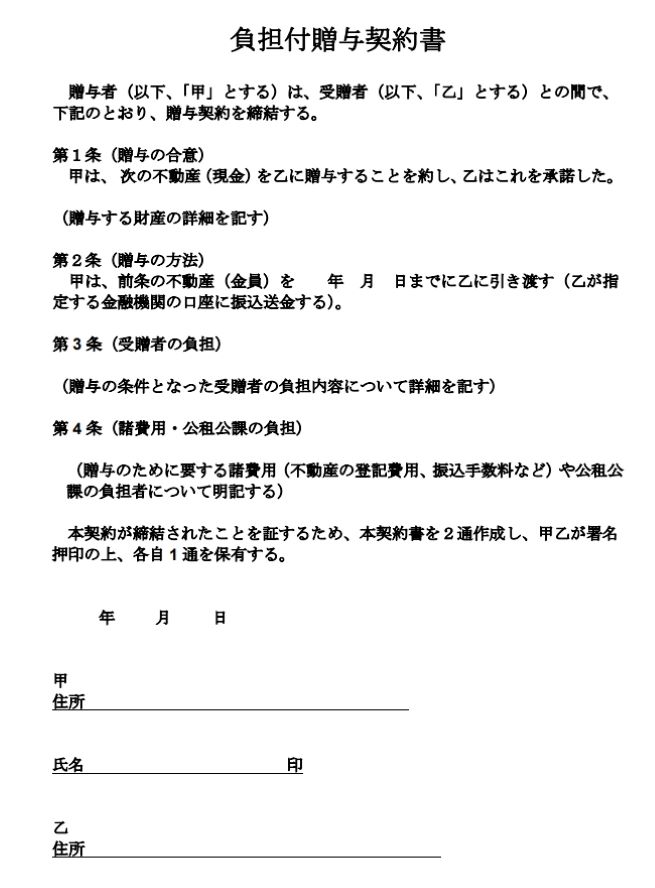

負担付贈与の贈与契約書

負担付贈与の贈与契約書の雛形は次のとおりです。

贈与の条件となった受贈者の負担の内容を明記しましょう。

また、受贈者が負担を履行しなかった場合の解除条項も明記しましょう。

ダウンロードはこちら:【負担付贈与の贈与契約書の雛形】

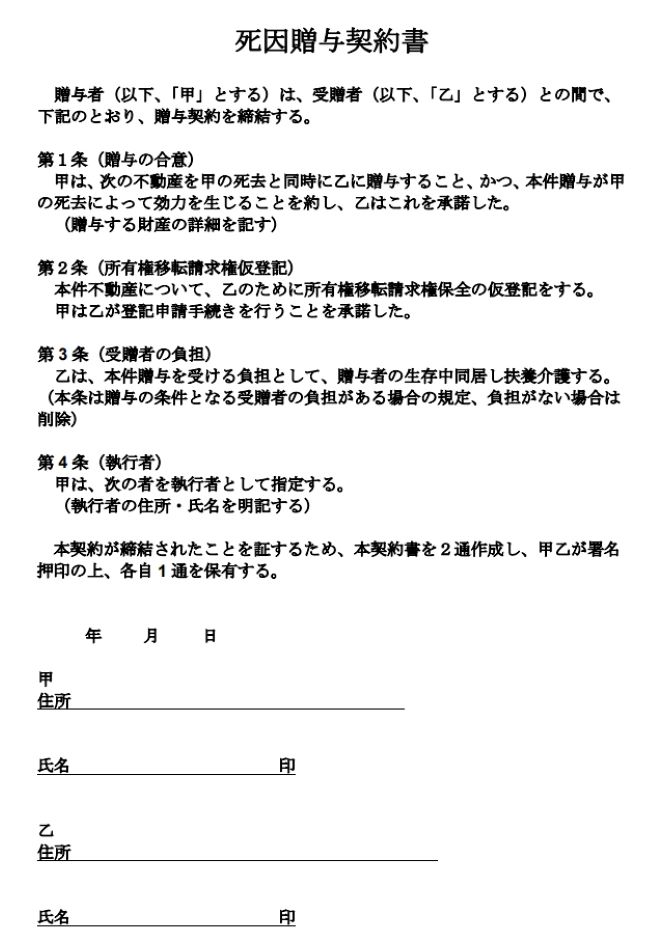

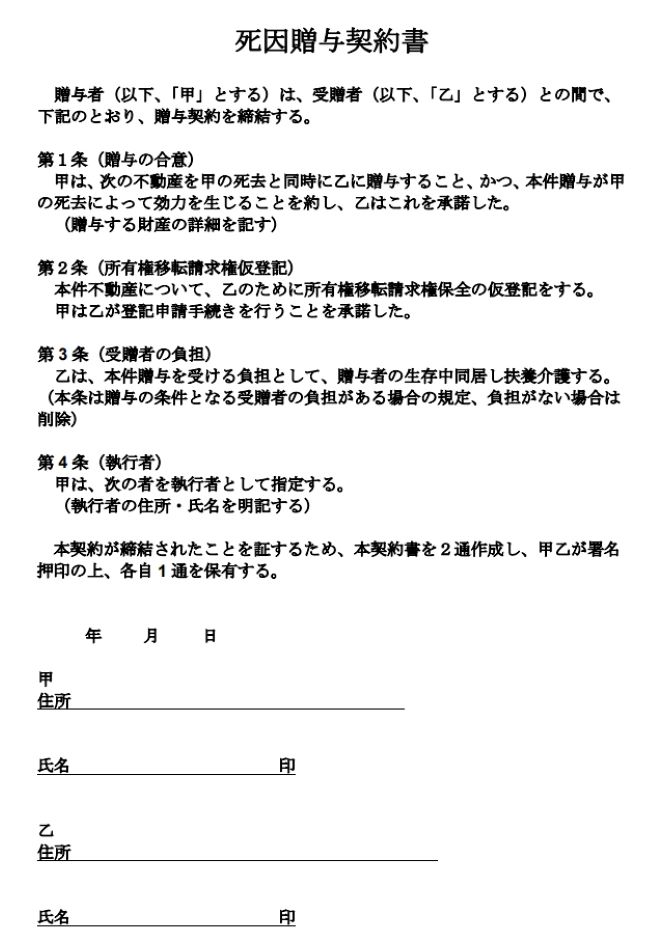

死因贈与の贈与契約書

死因贈与の贈与契約書の雛形は次のとおりです。

死因贈与は、弁護士などの専門家を執行者として指定しておけば、スムーズに進められます。

執行者の指定がない場合は相続人全員の協力が必要です。

ダウンロードはこちら:【死因贈与の贈与契約書の雛形】

贈与契約書の雛形をダウンロードする場合の注意点

贈与契約書は、Webサイトの雛形を使って自分で作成することもできます。

無料でダウンロードできるものもありますが、次の点に注意しましょう。

- 贈与の目的・内容に合う雛形を選ぶ:贈与資産の種類によって記載内容が異なる

- 信頼できるサイトからダウンロードする:法律事務所などの公式サイトがおすすめ

- カスタマイズが可能な環境か確認する:別途編集ソフトが必要な場合もある

詳しくは、次の関連記事をご覧ください。

関連記事:贈与契約書はどこでもらえる?入手方法や注意点を解説

贈与契約書の書き方のポイント【共通】

贈与の目的・対象財産はいろいろありますが、共通する贈与契約書の書き方のポイントがあります。

贈与契約書に決まった書式はない

贈与契約書は、必要事項を記載すれば、どのような書式でも構いません。

そうはいっても書き方がよくわからない、という方もいるでしょう。

後ほど紹介する贈与契約書の雛形をぜひ参考にしてください。

贈与契約書の作成方法は手書きでもパソコンでもよい

贈与契約書は手書きでも構いませんし、パソコンを使って作成することもできます。

贈与契約書の信頼性の観点から、贈与者と受贈者の署名や契約締結日は手書きがおすすめです。

贈与契約書に書くべき事項を漏れなく記載する

民法549条の契約成立要件(贈与の合意)を満たすことを基本に、次の事項を漏れなく記載する必要があります。

- 贈与の目的と贈与意思

- 贈与対象物の特定

- 贈与条件・受贈者の負担(必要に応じ)

- 贈与方法

- 贈与契約締結日・贈与履行日

- 贈与者・受贈者の特定(氏名・住所)

3は、負担付贈与の引渡義務等と関係するため、2020年4月施行の民法債権法改正(契約不適合責任)を踏まえ、明記しましょう。

改正後の民法551条1項は、財産は合意成立時の状態での引渡しを予定していますが、同上2項では、負担付贈与の場合は、贈与者は売主と同じ担保責任を負うとしています。

つまり、負担付贈与の場合は売買同様の「契約不適合責任」があるため、財産に瑕疵がある場合の扱いを条件として明記しておくことが重要です。

民法551条(贈与者の引渡義務等)

贈与者は、贈与の目的である物又は権利を、贈与の目的として特定した時の状態で引き渡し、又は移転することを約したものと推定する。

2 負担付贈与については、贈与者は、その負担の限度において、売主と同じく担保の責任を負う。

出典:eーGov法令検索|民法551条

数字は省略せず正確に記載する

贈与財産の面積や金額は概数にせず、細かな位まで正確に記載しましょう。

例:✖約100㎡→○100.23㎡

金額については、改ざん防止のため漢数字(大字)の使用が推奨されています。

例:100万円→金壱百萬円也

贈与契約書に署名押印する

贈与者・受贈者の氏名は、パソコンなどで記名、認印押印も可です。

しかし、本人が作成したことを明確にするため、署名(自筆)し実印の押印をおすすめします。

受贈者が未成年の場合は、法定代理人の署名捺印が必要です(民法5条1項)。

関連記事:贈与契約書の作成に印鑑は必要か?実印、認印のどちらを使用すべきかについても解説

贈与契約書は2通作成して贈与者・受贈者双方が保管する

贈与契約書は2通作成し、贈与者・受贈者が各1通を保管しましょう。

同じものを共有することで、改ざんやトラブル防止になり、万一失くしたときも安心です。

【ケース別】贈与契約書の書き方・作成時の注意点

贈与は「誰から誰へ」渡すかによって、注意すべき法的ポイントや税務上の扱いが異なります。

関係性に応じた適切な記載を行わないと、意図しない課税や無効の主張を招くおそれがあります。

ここでは代表的な3つのケースについて、契約書作成時の重要ポイントを解説します。

親から子への贈与の場合(住宅取得資金など)

親から子への贈与で多いのが、住宅購入資金の援助です。この場合、住宅取得等資金の贈与税の非課税措置の適用を検討される方が多いでしょう。

契約書には、単に金額を記すだけでなく、資金の使途を明確にしておくことが大切です。

注意すべきポイントは、主に以下のとおりです。

| 贈与の日付 | 非課税特例を受けるには、翌年3月15日までに居住等の要件を満たす必要がある。 |

|---|---|

| 振込の事実とリンクさせる | 契約書の日付と実際の銀行振込日を一致させ、証拠能力を高めることが大切。 |

| 特例適用の意思表示 | 必須ではありませんが、備考欄などに「住宅取得資金として」と記載すると明確。 |

単なる生活費の援助であれば非課税ですが、高額な資金移動は贈与税の対象となり得ます。目的をはっきりさせ、税務署に説明できる状態にしておくことが大切です。

祖父母から孫への贈与の場合(教育資金など)

祖父母から孫への贈与は、世代を超えた資産移転として有効な手段です。

しかし、孫が幼い場合や遠方に住んでいる場合、管理が曖昧になりがちです。教育資金の一括贈与を利用する場合は金融機関との契約が主となりますが、個人間の贈与契約も欠かせません。

作成時は、以下のポイントに注意しましょう。

| 注意点 | 解説 |

|---|---|

| 無駄遣いの防止 | 贈与した金銭の使途を「学費」「留学費用」などに限定する条項を盛り込む。 |

| 贈与の認識 | 孫本人が贈与の事実を知らないと、名義預金とみなされるリスクがある。 |

| 管理者の明記 | 孫が未成年の場合、通帳や印鑑を誰が管理するかを明確にしておく。 |

孫が成人している場合は、必ず孫自身の署名・押印をもらいましょう。

本人名義で契約書を作成し押印する行為は刑法上の私文書偽造等に該当し得るため、本人の関与や適法な代理権限を確認しましょう(刑法第159条)。

受贈者が未成年の場合(親権者の署名・代理)

未成年者が法律行為をするには、原則として法定代理人(親権者等)の同意が必要です(例外あり)。同意を欠く場合は、後日取り消されるおそれがあります。

契約書作成においては、以下の形式を守らなければなりません。

| 受贈者欄の記載 | 未成年者の氏名を記した上で、法定代理人(親権者)が署名する。 |

|---|---|

| 親権者双方の署名 | 両親がいる場合は、父と母の両方の署名・押印が原則必要である。 |

| 利益相反の確認 | 親権者が未成年者の財産を不利な条件で処分するような内容は認められない。 |

とくに、「親権者 父 〇〇、母 〇〇」と併記することを忘れないでください。片親の署名だけでは、契約の有効性が問われる可能性があります。

将来、親族間で「あの贈与は無効だ」と蒸し返されないよう、形式面は厳格に整えましょう。

不動産贈与は要注意!契約書作成で重要なポイント

贈与財産が不動産の場合は、上記のポイントに加え、次の3点が必須です。

贈与対象不動産を正確に記載する

所有権移転登記申請をする際に、対象不動産は登記事項証明書に記録されているとおり正確に記載する必要があります。

参考:法務省法務局「不動産登記の申請書様式について 2-3 所有権移転登記申請書(贈与)記載例」

登記費用や租税の負担者を明記する

贈与財産が不動産の場合、登記費用(登録免許税、司法書士費用など)に加え、不動産取得税や固定資産税・印紙税などがかかります。

贈与税や不動産取得税は法律上受贈者が負担するものですが、その他の登記費用(受贈者負担が通例)、固定資産税(引渡し日で案分が通例)、印紙税(双方負担が通例)などの負担者・負担方法を決め明記しましょう。

贈与契約書には印紙の貼付が必要

不動産を贈与する場合、不動産価格にかかわらず200円の印紙を貼付しなければなりません(印紙税法2条、別表第1の課税物件)。

2通作成する場合は両方に印紙が必要ですが、コピーは印紙不要です。

現金や動産は課税物件ではないため、印紙は必要ありません。

出典:国税庁「No.7140印紙税額の一覧表」

【自分で作る】贈与契約書を作成する前の確認事項

贈与契約書を自分で作ってみたいと思っている方は、以下4つのことをしっかり確認しておきましょう。

1.贈与者と受贈者間で贈与内容と贈与意思を確認する

贈与者と受贈者で、贈与契約の目的・内容、課税関係の認識などが相違ないか事前にしっかり確認しましょう。

現金の場合は具体的な金額を、不動産の場合はどの不動産か特定が必要です。

2.贈与の目的・内容と贈与日を確定する

贈与契約の認識に違いがないか再度確認したうえで、合意内容を確定します。

契約締結日と贈与実行日をいつにするか最終確認しましょう。

3.贈与契約書を作成する

贈与契約書を2通作成し、贈与者と受贈者が署名押印します。

2通が同一内容であることを証するため、割印もしておきましょう。

4.贈与契約書を保管する

契約書の保管方法に決まりはありません。通常、贈与者・受贈者が保管します。

自分で保管するのが不安な方は、公正証書にすれば原本を公証役場で20年間保存してもらえます(公証人法施行規則27条1項1号)。

贈与契約・贈与契約書に関する注意点

贈与契約・贈与契約書に関する注意点は以下のとおりです。

現金の贈与は名義預金や定期贈与とみなされないよう注意する

現金の贈与は、税務署が名義預金や定期贈与とみなすと、贈与税や相続税の課税対象となるおそれがあります。

そのため、次のような点に留意しましょう。

- 名義預金とみなされないよう、受贈者との合意を明確にしておく

- 定期贈与とならないよう、贈与金額や契約日を変えて毎年贈与契約書を作成する

- 銀行振込など客観的な記録を残す

贈与者の死去直前の贈与は生前贈与加算がある

贈与者が死去すると直前の暦年課税の贈与が相続税の対象になります(生前贈与加算)。

生前贈与加算の対象期間は従来相続開始前3年でしたが、令和5年税制改正で7年に延長されているため注意が必要です。

出典:国税庁「令和5年度相続税法及び贈与税の税制改正のあらまし」

未成年者のための贈与契約書は親権者が法定代理人として作成できる

受贈者が未成年者であるときは、親権者が法定代理人としてその受贈者のために贈与契約を締結することができます。

親権者が契約当事者である未成年者の氏名を書いたうえで、「親権者○○」と署名のうえ捺印しましょう。

関連記事:相続で胎児の場合の遺産分割協議について解説

関連記事:孫への贈与契約書の書き方について解説

贈与契約書を自分で作成するリスクと弁護士に依頼すべきケース

自分で契約書を作成することはコスト削減になりますが、見えないリスクも潜んでいます。自己判断で作成すると、将来的に数百万円単位の損失につながることも珍しくありません。

ここでは、自作のリスクとプロに任せるべき判断基準をお伝えします。

贈与契約書を自作するリスクは?記載ミスによる無効と追徴課税

契約書のたった1行の不備が、致命的な結果を招くことも珍しくありません。もっとも恐ろしいのは、税務調査で贈与そのものを否認されることです。

契約書の日付と実際の資金移動日に矛盾があったり、記載内容が曖昧だったりすると、「名義預金」と認定されかねません。

他にも、以下のリスクが潜んでいます。

| 遡って課税される | 書面の不備や資金管理状況によっては、税務上、贈与としての実態が十分でないと判断され、贈与税・相続税の取扱いで争点となるおそれがある。 税目・加算税の有無は事案の事実関係や申告状況により異なる。 |

|---|---|

| 親族間トラブルの火種 | 契約書の解釈が曖昧だと、他の相続人から「特別受益」として持ち戻しを主張される。 |

| 不動産登記が通らない | 法務局が求める記載要件を満たしておらず、登記申請が却下される。 |

上記は契約時に気づくことは難しく、数年後や相続発生時に初めて発覚する問題です。取り返しがつかない事態を防ぐためにも、慎重な作成が求められます。

弁護士に依頼すべきケースとは?

すべての贈与に弁護士が必要なわけではありません。しかし、以下のケースに当てはまる場合は、弁護士への依頼を強く推奨します。

| 贈与額が大きい場合 | 年間110万円を大きく超える贈与や、総額が数千万円に及ぶ場合 |

|---|---|

| 不動産や自社株の贈与 | 評価額の算定が難しく、登記や名義変更の手続きが複雑な場合 |

| 相続人同士の仲が悪い | 将来、他の親族から遺留分侵害額請求などをされる可能性がある場合 |

| 条件付きの贈与 | 「介護をしてくれたらあげる」といった負担付贈与や死因贈与の場合 |

上記のケースの場合、リスクとコストを天秤にかけたときにプロに任せるメリットの方が大きいといえるでしょう。

手続きに少しでも不安があるなら、まずは専門家の意見を聞くことが大切です。

弁護士法人アクロピースでは、あなたの資産状況や家族構成を踏まえ、最適な契約書作成をサポートします。初回60分の無料相談も実施しているので、ぜひお気軽にご相談ください。

Q. 無料相談だけでも利用できますか?

無料相談だけでも利用可能です。相談の結果、ご自身で作成できると判断されれば、依頼の必要はありません。現状のリスクを確認するためだけでもご利用ください。

Q. 弁護士費用はいつ発生しますか?

正式にご依頼をいただくまで、費用は一切発生しません。無料相談の中で、依頼する場合の費用見積もりを明確に提示します。ご納得いただいた上で契約となりますので、ご安心ください。

Q. 相談したら必ず依頼しなければなりませんか?

相談したら必ず依頼しなければならないわけではありません。無理な勧誘はないため、ご家族で話し合うための材料として専門家のアドバイスをお持ち帰りください。

相続問題の相談はアクロピース

初回60分相談無料

丁寧にお話をお伺いします。

まずはお気軽にご連絡ください

【無料相談受付中】24時間365日対応

贈与契約書の書き方に関するよくある質問

1.贈与契約書を自分で作ることは可能か?

贈与契約書は個人で作成可能です。

しかし、内容が不明確で無効になることや相続人間でトラブルになるおそれもあります。

不安がある場合は、法律の専門家である弁護士に相談しましょう。

2.未成年者でも贈与契約を結べる?

受贈者が未成年者でも贈与契約を結べます。

ただし、原則として法定代理人(親権者)の同意が必要です。

もっとも、例外的に、単に権利を得る法律行為については、未成年者単独でも契約が可能ですので、負担付でない贈与契約であれば、法定代理人の同意は不要です(民法5条1項ただし書)。

3.贈与契約書はあとから作成できる?

贈与契約書をあとで作成することは可能です。

ただし、税務署から合意の事実や合意内容を疑われるリスクがあります。

あとで作成する場合は、契約締結日や贈与内容を正確に記載しましょう。

4.贈与契約が無効になることはある?

贈与契約書を作り履行した贈与が無効になることは、通常ありません。

ただし、下記のようなことはあり得ます。

贈与契約書の作成をプロに依頼するメリット

相続に強いプロに依頼すれば、次のようなメリットがあります。

法律上の不備のない有効な贈与契約書を作成できる

相続に強い法律のプロが、記載漏れや書き間違いを防ぎ、贈与契約書の法的有効性を確保します。

不動産登記などの贈与手続きもスムーズに行えます。

トラブルを未然に防止し万一起きた場合も的確に対処できる

相続や遺産分割トラブルを数多く経験したプロは、贈与契約書にどのようなことを記載しておけばトラブルを防げるか熟知しています。

万一のトラブルの際も、契約書作成の目的・経緯をよく知っており迅速に対処可能です。

贈与税や相続税のことも相談できる

法律問題だけでなく税務問題に対しても適切に対処可能です。

相続のプロ弁護士と税に明るい税理士とが連携し、税負担を極力回避しメリットを最大化する方法をアドバイスします。

生前の金銭授受があり、他の相続人の取得財産を減額できた事例

金銭の受け渡しをめぐる争点があり、交渉で適切に整理したケースがあります。

“依頼者Bさんは、兄弟Cさんが生前に親Aさんから毎月数万円を受け取っていたことを遺産分割で考慮できないかと悩んでいました。

Cさんは「介護費用だった」と主張していましたが、Aさんは施設に入所されており、実際に現金を使う必要もない状況だったとのことです。BさんはCさんとの関係も悪く、弊所にご相談。”

この事例の課題としては、

- 被相続人の生前贈与(特別受益)にあたるかどうか

- 贈与と主張される金銭が介護費用等の必要経費であったか

があげられます。

そこで

- 被相続人の生前にCさんが金銭を受け取っていたことについて、客観的な証拠をもとに「特別受益」にあたるかを精査

- 裁判所において金銭の受領そのものが重視されるように法的に整理

というご対応をさせていただき、依頼者Bさんにとって有利な形で調停成立できました。

事例詳細については下記になります。さらに詳しく事例内容を知りたい方はぜひご覧ください。

まとめ|贈与契約書の書き方に不安がある場合はすぐに弁護士に相談しよう

贈与契約書は、あなたの大切な財産を確実に次世代へ引き継ぐための重要な鍵です。本記事で解説した書き方や注意点を、最後に振り返っておきましょう。

ご自身で作成した契約書に少しでも不安を感じたら、署名する前に専門家のチェックを受けることが重要です。「たったこれだけのことで」と思われるような小さなミスが、将来、数百万円の税金や家族の争いを生むこともあります。

円満な資産承継を実現するために、まずはプロの知見を活用することをおすすめします。

弁護士法人アクロピースでは、贈与契約書の作成はもちろん、相続対策全般に関するご相談を承っております。

あなたの状況に合わせた最適なアドバイスをさせていただきますので、ぜひお気軽にお問い合わせください。

相続問題の相談はアクロピース

初回60分相談無料

丁寧にお話をお伺いします。

まずはお気軽にご連絡ください

【無料相談受付中】24時間365日対応